2020年信托公司年报数据披露

发布时间:2021-01-25 点击数:9145

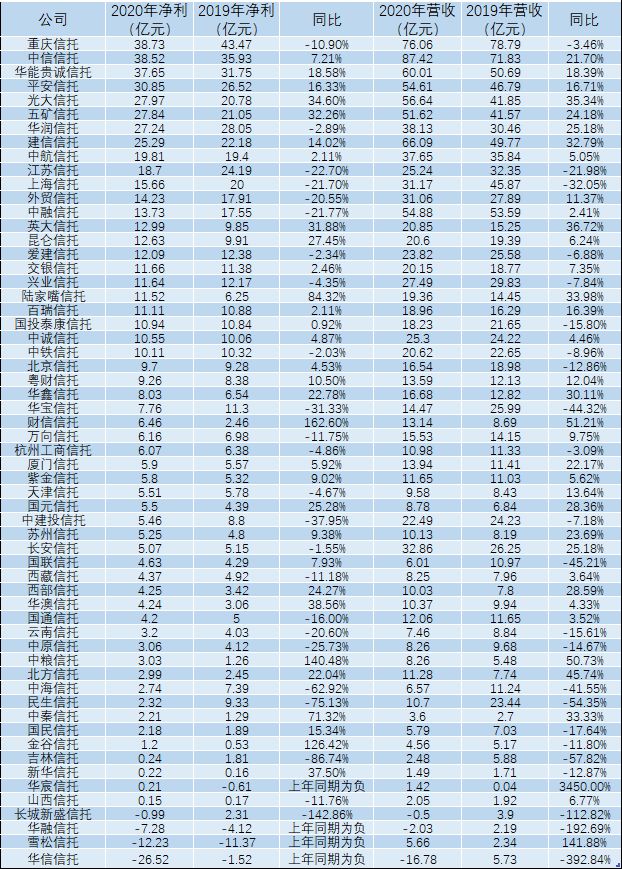

36家公司营收正增长,中信信托稳居龙头

虽然2020年受新冠疫情影响较大,但部分信托公司的营收水平仍获得了较大幅度的提升。据中融研究统计,在已披露数据的59家信托公司中,有36家公司2020年实现了营业收入正增长,占比约61%。

59家信托公司合计实现净利润541.81亿元,同比下降4.57%。其中,有32家公司2020年净利润实现了正增长,净利润中位数为6.07亿元。

具体而言,中信信托、重庆信托和建信信托位列营收前三名。其中,中信信托以营收87.42亿元的成绩领跑59家信托公司,营收增幅较去年同比增长了21.70%。

数据显示,中信信托2020年手续费及佣金净收入为61.38亿元,较2019年度的49.49亿元增长24.03%,增速亮眼。利润方面,2020年,中信信托实现净利润38.52亿元,同比增长7.21%。

此外,在营收排名前五中,光大信托的成绩格外亮眼。其营收56.64亿元,净利润27.97亿元,同比增长分别为35.34%、34.6%,增长幅度双双领先。

另外,去年营收超过30亿元的信托公司,除了上述四家公司,还有华能贵成信托、中融信托、平安信托、五矿信托、华润信托、中航信托、上海信托、外贸信托等8家信托。这些信托公司实力都不容小觑。

在这11家公司中,如果说中信信托是信托行业内的“老大哥”,那么华能贵诚信托就是“后起之秀”。近年来,华能贵诚信托发展速度极快,从2020年财务数据来看,公司的行业头部地位已经巩固。

数据显示,华能贵诚信托2020年全年实现营收60.01亿元,净利润37.65亿元,净利与中信信托的差距已经非常接近。

据官网信息,截至2019年12月31日,华能信托累计信托业务规模43758.18亿元,累计结束信托规模36630.17亿元,存续信托规模7128.01亿元,信托业务收入31.75亿元。

值得一提的是,还有部分中小信托公司,净利增速明显。具体来说,财信信托、中粮信托、金谷信托分别实现净利润6.46亿元、3.03亿元和1.2亿元,同比增速分别为162.60%、140.48%和126.42%。

马太效应愈发凸显,华信信托倒数第一

据中融研究统计,在公布数据的59家信托公司中,净利润排名前十的公司净利润总和占到全部59家净利润总和的54%,盈利优势进一步向头部集中,而行业内亏损公司家数逐年扩大,马太效应十分明显。

在部分信托公司逆势而上的同时,也出现了差生。如华信信托、华融信托、长城新盛信托,营业收入分别仅为-16.78亿元、-2.03亿元、-0.5亿元,在59家信托公司中排名末位。

而华信信托、雪松信托、华融信托净利润分别为-26.52亿元、-12.23亿元、-7.28亿元,占据了59家信托公司净利倒数前三名的地位。华信信托作为营收净利倒数榜单均位列榜首的信托公司,2020年的日子并不好过。

今年刚开年,华信信托又上演了现实版商战,64岁董事长董永成在电梯内将公司54岁女总经理王瑾打伤。据悉,董永成使用锤子打伤王瑾,头部和鼻子都出血。

随后,王瑾被送往华信信托公司附近的大连医科大学附属第一医院医治。王瑾全身有14处伤,被诊断为轻伤一级,于1月7日进行颅骨修复手术。

而据华信信托方面给出的回复显示,董事长与总经理的战斗是因为公司的业务原因。《每日财报》了解到,截至目前,华信信托仍有23个项目尚未按期兑付,且均已超过前述公告所约定延期时限,进入“二次延期”。

为了解决困境,华信信托积极增资引战投,但目前并未有任何结果。与华信信托同为难兄难弟的华融信托也出现了营收净利双双下滑的情况。

《每日财报》注意到,华融信托近年来也频频踩雷,2018年踩雷中弘退,2019年踩雷东方金钰。此外,其背后的华融系也颇为不顺,原董事长落马、“踩雷”导致净利骤降、债务纠纷导致不对簿公堂等等。

业绩分化持续加剧,信托公司发力转型

值得一提的是,在59家信托公司中还有几家进步十分明显。如平安信托,2020年,平安信托实现营收54.61亿元,同比增长16.72%;净利润30.85亿元,同比增长16.33%;手续费及佣金收入43.35亿元,同比增长16.50%。

值得一提的是,在疫情影响的情况下,平安信托扭转了经营业绩连续三年下滑的情况,还在风控领域交出风险资产“零新增”的成绩单。此外,还有英大信托、昆仑信托、陆家嘴信托等进步较为明显。

2020年,英大信托实现净利润12.99亿元,实现营收18.03亿元;昆仑信托实现营收20.60亿元,同比增长6.24%,实现净利润12.63亿元,同比增长27.35%;陆家嘴信托则实现了超19亿元的营业收入,11.52亿元的净利润。

而中粮信托也成为了2020年信托公司经营业绩黑马,营业收入实现8.26亿元,增幅近50.73%;净利润3.03亿元,同比增幅高达140.48%。

据《每日财报》统计,2020年净利降幅为20%以上的公司共有12家,分别是外贸信托、云南信托、上海信托、中融信托、江苏信托、中原信托、华宝信托、中建投信托、中海信托、民生信托、吉林信托和长城信托。其中,长城信托营收净利同比下滑均超100%。

近年来,监管以及宏观环境不确定性增大,导致信托公司经营分化情况显著。对此业内人士表示,伴随国内经济减速换挡,供给侧结构性改革步入深水区,在金融监管要求金融机构回归本源的背景下,未来业绩分化或将进一步加剧,部分业务基础较好,风险管控水平优秀的信托公司将在行业调整周期中脱颖而出。

值得一提的是,2021年,信托公司转型发展的市场基础已初步具备,将进入相对关键时期。监管政策方面,2021年,《信托公司资金信托管理暂行办法(征求意见稿)》以及《信托公司资本管理办法》有望正式落地,都对信托公司的资本规模提出了要求。

新政落地后,将对信托公司集合融资类信托、单一交易对手及其关联方集中度、固有资金投资比例以及关联交易方面给出详尽具体的限制措施。融资类信托会受到进一步压制,投资类信托规模增长需要有更大的动力。

此外,为顺应监管潮流,信托公司也正在加速转型改革。中诚信托研究报告指出,提前布局、转型相对较早的信托公司已经取得了一定的竞争优势。而对于转型布局较晚的“后发”信托公司而言,需要面临更为激烈的市场竞争。

上一篇:信托公司业务风险防控

下一篇:信托公司部门设置及行业规范

服务流程More>>

1.筛选分析

按需选择并对项目进分析、对比。

2.预约确认

专属顾问或线上完成项目预约确认。

3.认购服务

专属顾问提供全程一站式认购服务。

4.会员礼包

成为平台会员,获得会员礼包。

5.后续服务

尊享更多会员服务,专业咨询、分析、信息同步。