2020年1季度中国信托业发展评析

发布时间:2020-06-10 点击数:3796

2020年1季度中国信托业发展评析

来源: 中国信托业协会

2020年1季度,新冠疫情爆发对全球经济产生了巨大的冲击和影响,海外金融市场大幅度波动。在党中央坚强领导下,国内多项政策及时果断介入,逆周期调节力度显著加强,我国经济和金融市场成功抵御住了境外金融市场大幅波动的冲击,目前各项经济工作逐渐恢复正常。新冠疫情发生后,信托行业发挥灵活金融功能优势,募资支持实体经济复工复产,并充分发挥信托制度优势,发起设立慈善信托积极驰援疫情防控。2020年1季度,信托行业资产回落放缓,结构进一步优化,主营业务收入增速提升,占比进一步增加,提质增效特征明显。与此同时,我们也需要看到疫情对信托行业带来的挑战,在经济增速稳定压力加大、金融加速扩大对外开放和信托行业转型升级的重要关口,信托行业应坚持服务实体经济和人民美好生活的导向,迎难而上,化危为机,加快转型创新和业务破局,进一步推动信托行业的高质量发展。

一、信托资产规模回落放缓,结构调整变化明显

(一)信托业务规模

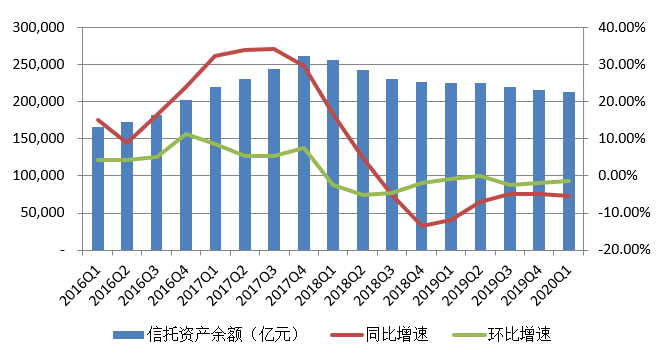

2020年,信托行业积极响应监管号召,持续压降资产规模,2020年1季度信托业务规模依然延续着2018年以来环比持续下滑态势,但是降幅持续变缓。截至2020年1季度末,全国68家信托公司受托资产规模为21.33万亿元,较2019年4季度末的21.60万亿元小幅度下降1.28%,环比幅度较2019年4季度末的-1.78%收窄0.5个百分点;同比增速为-5.38%,较2019年1季度末的-12.0%大幅收窄。

图1 2016年Q1—2020年Q1信托资产规模、同比增速及环比增速

(二)信托资金结构

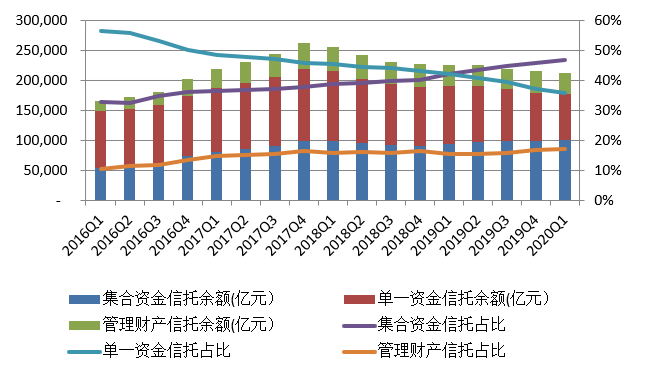

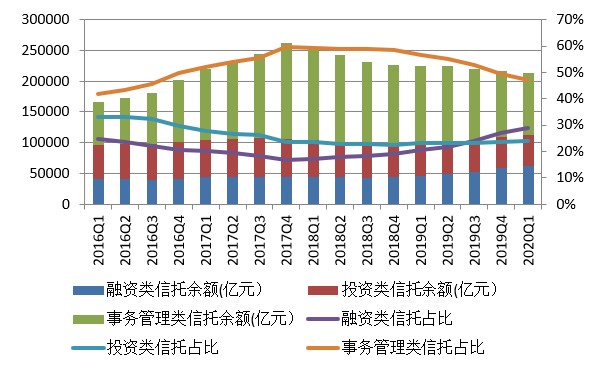

从资金来源看,截至2020年1季度末,单一资金信托规模为7.68万亿,占比35.99%,较2019年4季度末降低了1.11个百分点;集合资金信托规模为10.02万亿元,占比46.99%,较2019年4季度末提高了1.07个百分点;管理财产信托规模为3.63万亿元,占比17.01%,与2019年4季度末规模和占比基本持平。从信托功能看,融资类信托余额为6.18万亿元,占比28.97%;投资类信托余额为5.11万亿元,占比23.94%,较2019年4季度末提高0.24个百分点;事务管理类信托余额为10.04万亿,占比47.09%,较2019年4季度末降低2.21个百分点。

单一资金信托和事务管理类信托占比的持续下降,集合资金信托和投资类信托占比的不断提升,显示出了信托行业正在持续推进结构优化和转型创新,效果不断显现。

图2 2016年Q1—2020年Q1信托资产按资金来源分类的规模及其占比

图3 2016年Q1—2020年Q1信托资产按功能分类的规模及其占比

(三)信托资金投向

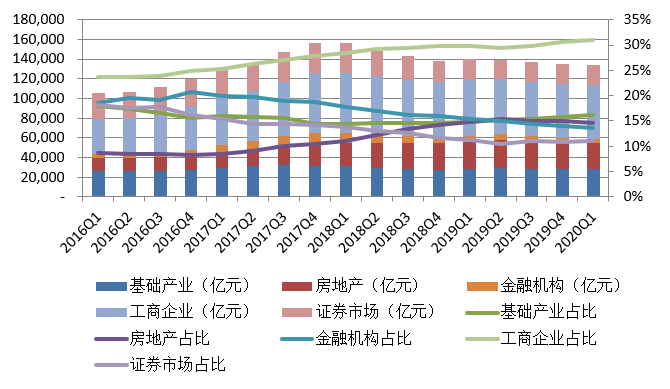

服务实体经济转型升级,推动我国经济高质量发展,满足居民美好生活需求是信托业发展的使命和转型升级的方向。2020年1季度,信托业按照“六稳”和“六保”的要求,积极采取各项措施,稳步加大对实体经济和中小企业的资金投入,着重引导资金进入工商企业和基础设施领域,支持国家重大战略实施和企业复工复产,提高金融服务效率。截至2020年1季度末,工商企业在资金投向中仍占据首位,基础产业、房地产、金融机构和证券投资市场分别位居二至五位。

图4 2016年Q1—2020年Q1信托资产按投向分类的规模及其占比

1.工商企业

2012年第2季度以来,工商企业始终保持信托资金投向的第一大配置领域。2020年1季度末,信托资金投向工商企业的信托资金总额为5.48万亿元,比2019年4季度末略微减少52.09亿元;由于信托资产整体压降,工商企业信托占比较2019年4季度末提升了0.38个百分点,达30.98%。从同比增速来看,工商企业信托较去年同期规模下降1858.67亿元,但占比提高了1.18个百分点。工商企业信托规模占比的不断提升显示出信托结构不断优化,持续深化对实体经济发展、经济结构调整和企业复工复产的支持力度。

2.基础产业

2020年,为了对冲新冠疫情造成的影响,扎实做好“六稳”工作,落实“六保”任务,宏观逆周期调节力度明显加大,基建项目投融资需求明显上升。截至2020年1季度末,投向基础产业领域的信托资金总额为2.88万亿元,占比为16.27%,是信托资金的第二大投向领域;规模环比增加591.15亿元,占比环比提升0.55个百分点。从同比增速来看,2020年1季度基础产业信托较去年同期增加了689.09亿元,增幅为2.45%,占比较去年同期增长了1.50%。2019年以来,投向基础产业领域的信托资金占比持续提升,显示出了信托业积极响应国家号召,落实宏观政策要求,支持新基建领域的发展,预计基础产业信托规模和占比会持续提升。

3.房地产业

2020年,信托行业持续落实党中央“房住不炒”政策导向,持续降低对房地产信托的依赖程度,规模和占比都较2019年末明显收缩。2020年1季度末,投向房地产领域的信托资金总额为2.58万亿,较2019年末下降1249.87亿元,较2019年1季度末下降2271.67亿元,幅度分别为-4.62%和-8.10%。从房地产信托占比来看,2020年1季度末,房地产信托占比为14.57%,较2019年末和去年同期分别下降0.5和0.18个百分点。2020年1季度房地产信托规模和占比的下降,一方面是信托行业受到了疫情影响,在尽职调查等方面存在困难,影响了业务开展和落地;另一方面也充分说明信托业在严格落实党中央和银保监会对于房地产行业和房地产信托业务的发展要求,适度合理开展房地产业务,努力房地产市场平稳健康发展。

4.金融机构

2020年1季度末,投向金融机构的信托资金继续回落,去嵌套,降通道、治乱象效果进一步显现。截至2020年1季度末,投向金融机构的信托资金总额为2.41万亿,继续保持下行趋势;较2019年末减少974.88亿元,环比下降3.89%;较去年同期下降5175.17亿元,同比下降17.70%;规模占比13.60%,较2019年末下降0.36个百分点,较去年同期下降1.77%。

5.证券市场

受国家大力鼓励发展直接融资和资本市场的影响,信托业加大对资本市场的研究和投入力度,加快转型创新,2020年1季度末投向证券市场的信托资金总额为1.94万亿元,较去年末下降-180.97亿元;占比10.97%,较去年末略微提升0.05个百分点。虽然投向证券市场的信托资金较2019年末略有下降,但占比开始有所提升。从内部结构来看,2020年1季度末,投向股票的资金信托余额为4710.84亿元,占比2.66%,环比下降0.15%;投向基金的资金信托余额为2459.60亿元,占比1.39%,环比增长0.16%;投向债券的资金信托余额为12,241.27亿元,占比6.92%,环比增长0.04%。投向股票的资金信托余额下降,投向债券和基金的资金信托余额增长,说明了信托行业不断巩固自身核心竞争力,在债券和大类资产配置领域持续发力,积极发展资本市场业务。当前,我国资本市场深化改革加速推进,未来发展空间十分广阔,信托公司要积极探索资本市场业务,发挥在固定收益领域的优势,贯彻大类资产配置理念,加快投研体系建设,提升主动管理能力。

二、信托行业经营业绩向好,资本实力稳步提升

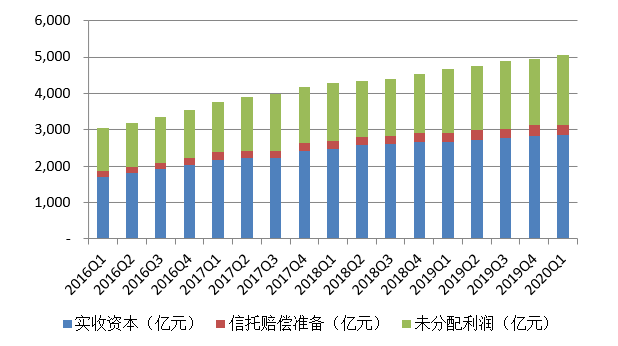

(一)所有者权益

强大的资本实力是信托公司抵御外部风险,“行稳致远”的坚实基础。2020年1季度,信托行业资本实力进一步增强。截至2020年1季度末,信托行业68家公司所有者权益规模为6429.06亿元,较2019年末增加112.79亿元,环比增加1.79%,同比增长7.90%。从所有者权益的构成来看,截至2020年1季度末,实收资本为2847.20亿元,环比增加4.8亿元,占所有者权益比重44.29%;未分配利润为1923.90亿元,环比增加104.77亿元,占所有者权益比重29.93%;信托赔偿准备295.39亿元,环比增加4.15亿元,占所有者权益比重4.59%。在信托业务规模稳步下降的情况下,信托行业的实收资本、信托赔偿准备和未分配利润都保持稳健的增长,信托行业抵御风险的能力不断增强。

图5 2016年Q1—2020年Q1所有者权益趋势变动

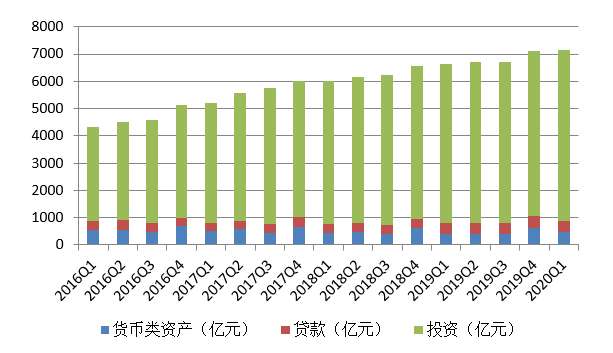

(二)固有资产

截至2020年1季度末,68家信托公司固有资产规模达到7795.53亿元,较2019年末增加118.42亿元,环比增长1.54%;较2019年同期增加525.72亿元,同比增长7.23%。从结构上看,投资是固有资产运用中的最主要的方式,截至2020年1季度末,投资类固有资产余额规模为6245.18亿元,占比80.11%;规模较2019年末提升195.85亿元,占比提升1.32个百分点。截至2020年1季度末,固有资产中的货币类资产为482.38亿元,同比增加90.58亿元,增幅为23.12%;贷款规模为408.95亿元,占比为5.25%。

图6 2016年Q1—2020年Q1 固有资产趋势变动

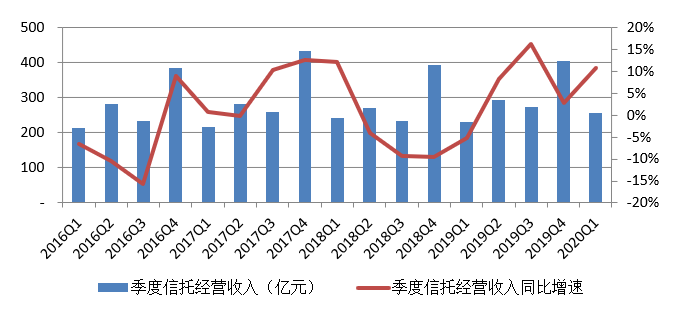

(三)经营业绩

2020年1季度,虽然受到新冠疫情的冲击,但信托行业加快转型升级的步伐,成功抵御住了经济和下行压力,经营收入和主营业务收入同比增长明显,主营业务占比进一步提升,提质增效进一步显现。2020年1季度,信托业实现经营收入255.65亿元,较去年同期增长10.88%,增速较2019年末的2.93%显著提升了7.95个百分点。

图7 2016年Q1—2020年Q1 季度经营收入及同比增速

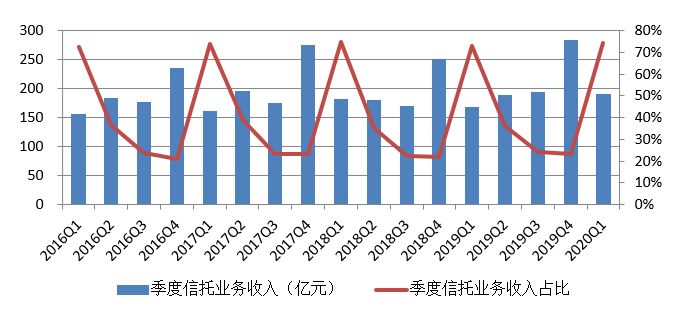

从收入结构来看,2020年1季度,信托业务收入为190.59亿元,同比增长13.16%,较2019年末的12.60%增速提升了0.55个百分点;信托业务收入占比为74.55%,较2019年末提升了4.72个百分点,为近4年的第二高水平,仅次于2018年74.80%;投资收益和利息收入分别为45.16亿元和12.27亿元,较去年同期分别下滑4.21%和2.60%。从利润总额来看,2020年1季度,信托行业实现利润总额166.10亿元,同比下滑10.2%。总体来看,信托营业收入和信托业务收入同比回升幅度明显,充分体现出信托公司提升主业经营能力的效果不断显现。

图8 2016年Q1—2020年Q1 信托业务收入及占比

三、风险暴露仍在持续,但行业风险整体可控

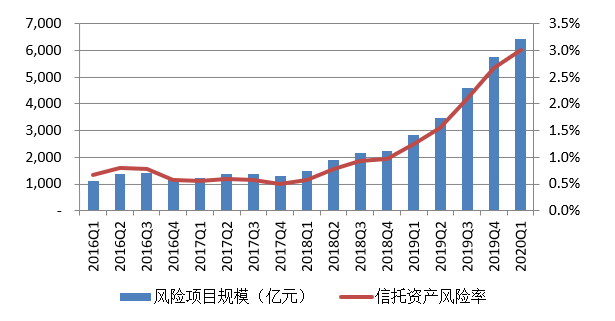

(一)风险资产规模和项目数量呈增长态势

随着风险资产规模的增加以及行业整体信托资产规模的压降,信托资产风险率也在持续提升。2020年1季度末,信托业资产风险率为3.02%,较2019年末提升0.35%;但环比增幅较2019年末的0.57%下降了0.22个百分点。从风险项目数量和风险资产规模的环比变动来看,2020年1季度末,信托业风险项目个数为1626个,环比增加79个,增幅为5.11%。2020年1季度末,信托行业风险资产规模为6431.03亿元,环比增加660.56亿元,增幅11.45%。从同比来看,2020年1季度末信托项目数量和风险资产规模同比增幅分别为61.63%和127.20%。

2020年1季度,在新冠疫情以及监管部门加大风险排查力度的影响下,信托行业风险仍在持续暴露。但预计信托风险资产规模变化2020年将趋平稳,行业风险整体可控。

图9 2016年Q1—2020年Q1信托风险资产规模与风险率

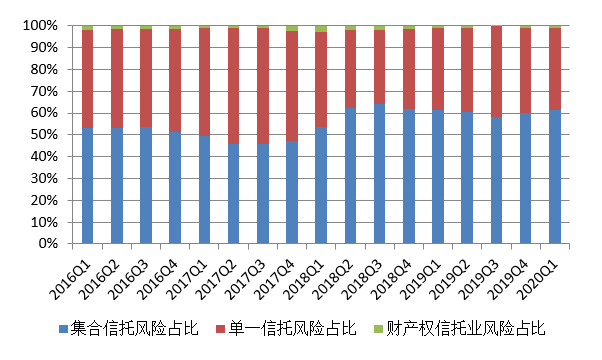

(二)集合信托风险资产规模环比增幅明显下降

从信托行业风险资产分类来看,2020年1季度,三类信托的风险仍在提升。其中,集合信托风险资产规模为3948.83亿元,较2019年末的3451.80亿元增加了497.03亿元,环比增长14.40%,增幅较2019年末的28.35%明显下降;集合信托风险资产规模占全部风险资产规模的比重为61.40%,占比较2019年末的59.82%增加1.58个百分点。单一信托的风险规模为2414.08亿元,环比增加150.99亿元,环比增幅为6.67%,占全部风险资产规模比重为37.54%。财产权信托的风险资产规模为68.12亿元,较2019年末的55.58亿增加12.54亿,规模和占风险资产的比重都处于较低水平。

图10 2016年Q1—2020年Q1信托风险资产结构

服务流程More>>

1.筛选分析

按需选择并对项目进分析、对比。

2.预约确认

专属顾问或线上完成项目预约确认。

3.认购服务

专属顾问提供全程一站式认购服务。

4.会员礼包

成为平台会员,获得会员礼包。

5.后续服务

尊享更多会员服务,专业咨询、分析、信息同步。