美国的信托业指什么?

发布时间:2022-03-03 点击数:2761

在中国,信托业特指信托公司开展的营业信托活动,公募证券投资基金、私募股权投资基金、证券公司资产管理计划等信托活动,尽管其本质并无差异,但由于分业监管和用语约定俗成等原因,另有别名。在美国,信托业的含义则不受机构类别的限制,指向更广泛的内容:一个经营主体,作为信托法上的受托人,对委托人交付的信托财产,为受益人的利益或特定目的进行管理运用和处分的经济活动,都可以称为信托业。

正因为这种广泛性,“信托”被广泛运用在各个行业当中,而没有“集中”“抽象”成一个专门的行业。从美国信托业的内容中也能看出信托业的本质就是资产管理行业。

行业分类视角:“功能”标准而非“机构”标准

通常情况下,我们所说的每一个行业在国民经济行业分类中均可以找到准确的“位置”,如在中国,信托业与银行业、证券业、保险业为金融业的四大子行业。在中国的《国民经济行业分类》(GB/T4754—2017)中,可以在“金融业—其他金融业—金融信托与管理服务—信托公司、其他金融信托与管理服务”索引中找到信托业的准确位置。

在北美行业分类系统(NAICS)一级分类中,可查到“金融与保险行业”门类,在此门类下和信托相关的子行业有“信托、不动产和代理账户”“信托、受托和托管服务”“资产管理”。另外,在其他门类下也可查到与信托相关的子行业。

不同于中国对“信托业”的定位,在美国的行业分类标准中,“信托业”不是一个独立的分类单位,往往与民事领域的受托行为、资产管理领域的托管,以及投资管理业务归置到一起进行规范。

从主体的角度看,在美国从事信托业务的不限于信托公司,可以是商业银行,也可以是咨询公司等其他机构。美国对信托活动的监管基于功能监管,而非机构监管。信托业并未作为一个独立的子行业分类出现在美国的国民产业分类体系中,从这个角度讲,当前美国的信托业不同于中国的信托业,因此也无混业经营与分业经营之说。

“信托功能 + 资格认证”下的信托业

美国的信托业是指基于“信托功能”分类逻辑下的“行业”概念,代表着对信托这种专业能力和资格的认证,与我国的信托业含义并不相同。美国的信托业表现为托管业务、财务管理业务、以共同基金为代表的组合投资业务等。

在美国,对信托活动的监管重心在于信托功能及其对应的具体信托行为,突出了功能监管的逻辑。与之相对应,美国对于信托业务的“准入”就是在考核相应机构从事特定信托行为的资质。

中国与美国金融“牌照”的不同之处主要在于,中国的金融牌照(或者说机构类型)基本上表明了该类机构所从事的业务,各家信托公司所从事的主要业务是相同的。美国则以“功能监管”为主要特征,同样叫“银行”,但可能持有不同的牌照,开展的业务也各不相同,如有的以吸收存款为主,有的以资产管理为主;商业银行只要获得了“信托”特许经营,也可以从事信托业务;叫“信托公司”的机构并不限于从事“信托”业务,也可以申请开展存贷款等其他业务。

目前,在美国获取“信托”特许经营资质主要有两条途径:州政府批准或联邦政府批准。持有州政府发放的特许经营牌照的机构仅可在该州范围内开展相关业务,持有联邦政府发放的牌照的机构则可以在全国范围内开展业务,但实际上通过控制架构的设计,它们可以突破这一限制。

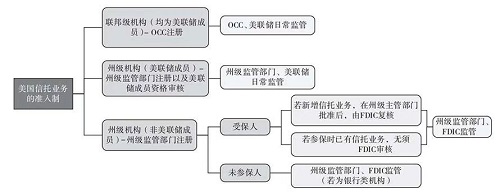

申请联邦级的信托经营资质,需要经OCC办理特许经营牌照,并由OCC和美联储(全国性的银行机构均为美联储成员)负责日常监管。对于州级的信托经营资质的申请,则由各州的金融监管部门负责办理特许经营牌照——如果选择成为美联储成员,还需要通过美联储的资格审核,由州监管部门和美联储负责日常监管;如果选择不加入美联储,对于参加联邦储备保险的机构,还需要由FDIC(联邦存款保险公司)复核信托经营资质,由FDIC与州级金融监管部门共同监管(见图1–4)。

图1–4 美国信托业的准入制

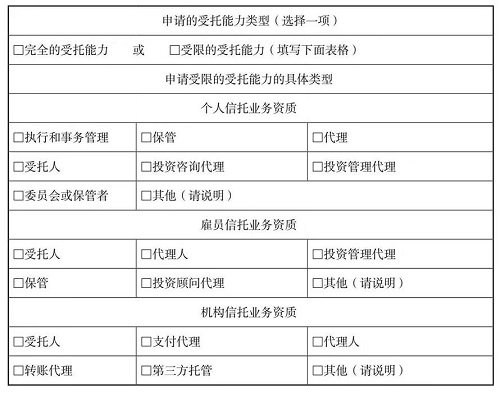

FDIC将信托资质分为完全的受托能力和受限的受托能力两种。同时具有个人信托、雇员信托、机构信托资质的,称为完全的受托能力;只从事部分业务的,则称为受限的受托能力(见表1–1)。

表1–1 FDIC信托资质审核表

资料来源:Application for Consent to Exercise Trust Powers,FDIC。

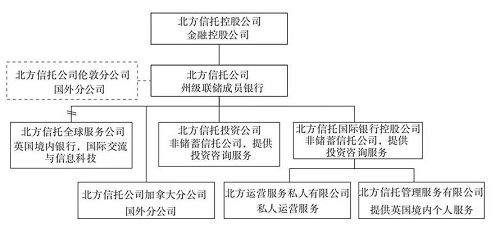

以北方信托公司为例,最顶层的北方信托控股公司是一个金融控股公司,自身并不从事具体的信托业务,依从美国1956年《银行持股公司法》,受美联储监管,同时也受美国证监会监管。下属公司北方信托公司是一家持有州级牌照的机构,同时也是美联储成员,受美联储监管。北方信托公司通过设立分支机构在20个州开展业务,各分支机构也会受到各州监管部门的监管。子公司北方信托投资公司具有完全的受托能力,但并未参加联邦信托保险,受到伊利诺伊州金融和专业监管部的监管(见图1–5)。

图1–5 北方信托公司架构

资料来源:Northern Trust Public Resolution Plan,2017年12月31日。

注:北方信托公司不是北方信托全球服务公司的直接控股方,而是最终控股方。

上一篇:美国的信托业务可分为哪些?

下一篇:“信托业”的本质是资产管理行业

服务流程More>>

1.筛选分析

按需选择并对项目进分析、对比。

2.预约确认

专属顾问或线上完成项目预约确认。

3.认购服务

专属顾问提供全程一站式认购服务。

4.会员礼包

成为平台会员,获得会员礼包。

5.后续服务

尊享更多会员服务,专业咨询、分析、信息同步。